반응형

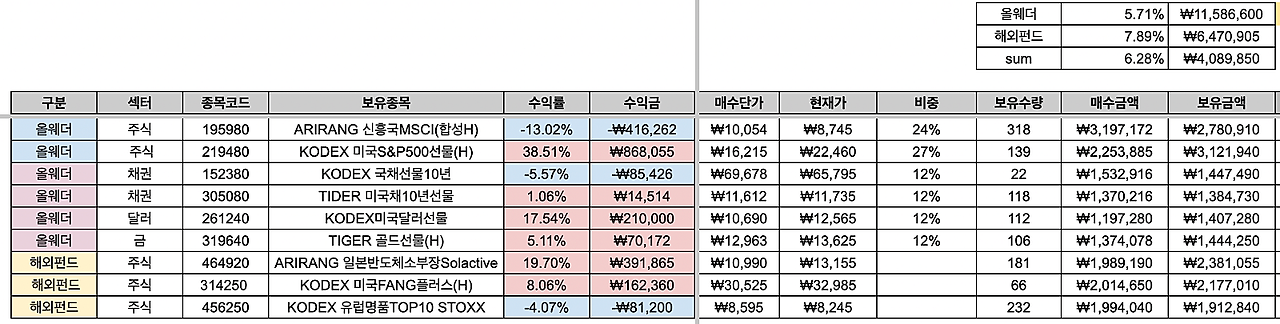

연금저축펀드를 운용한지도 꽤 오랜 시간이 흘렀다. 노후대비 겸 세액공제 목적으로 꾸준히 불입하고 있고, 초장기투자이기 때문에 마음이 편한 올웨더 포트폴리오로 운용해왔는데, 이번에 재정비를 해보았다.

1) 올웨더 포트폴리오

로직이 명확하고 누구에게나 설명가능. 몇개월에 한번씩 리밸런싱만 해주면 되고 불안함은 없음.

단, 올웨더를 4년 이상 하고 있는데 수익률이 5.7%인 것이 불만족스러움. 나누기 4 하면 연 1% 수익? 너무 아쉽다.

위험 자산 : 안전자산 = 5 : 5

신흥국 : 선진국 = 2.5 : 2.5

국채 : 미국채 : 달러 : 골드 = 1 : 1 : 1.5 : 1.5 로 세팅 예정

2) 해외주식형 ETF

해외주식형 펀드/ETF는 연금 계좌에서 매수/매도 하는 것이 세금 측면에서 가장 유리함

개인연금 계좌에서는 국내 상장 ETF에 한해 해외주식형 ETF를 투자할 수 있습니다.

원래는 15.4% 원천징수, 금융소득 2000만원 넘으면 금융소득 종합과세 대상

연금계좌에서는 배당소득세가 원천징수되지 않고, 이연되는 효과 -> 발생수익에 대한 복리효과

운용 기간 모든 이익과 손실을 통산하기 때문에 세부담을 줄일 수도 있습니다. 일반위탁계좌에서 매매할 때 각각의 투자에서 발생한 손익을 별개로 인식해 세금을 계산하는 것과 다른 점입니다.

연금계좌에 적립된 자산은 만 55세 이후 연금으로 수령할 때 수령한도 이내로 인출하면 3.3~5.5%의 저율로 연금소득세를 냅니다. 한해 연금소득이 1200만원을 넘어선다면, 한도초과액수에 대해 16.5%의 기타소득세가 부과되는데, 이는 일반적인 국내상장 ETF 매매와 관련한 배당소득세율인 15.4%보다 높습니다. 하지만 연금계좌에서 발생한 기타소득은 분리과세되는 만큼 금융소득 종합과세를 걱정하지 않아도 됩니다.

23년에 납입한 600만원은 해외ETF 3가지를 분할 매수

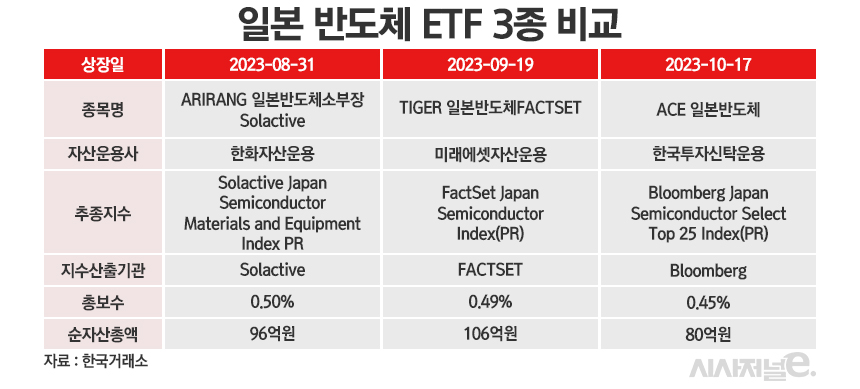

(1) 일본 반도체

일본 반도체가 다시 부흥 중이고 + 정부에서도 적극적으로 투자한다는 뉴스를 봤는데 일본 주식에 직접 투자하기는 아쉬워서 ETF로 대체

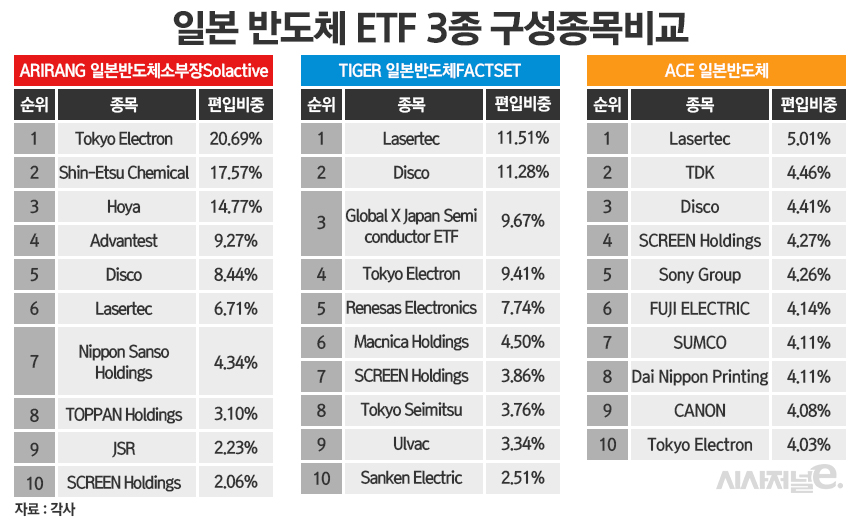

컨셉이 조금씩 다름

- 아리랑 : 시가총액 상위 종목

- TIGER : 일본 반도체산업 전반 30개 종목

- ACE : 25개 종목을 4%씩

=> 제일 아는 종목이 많은 아리랑으로 선택

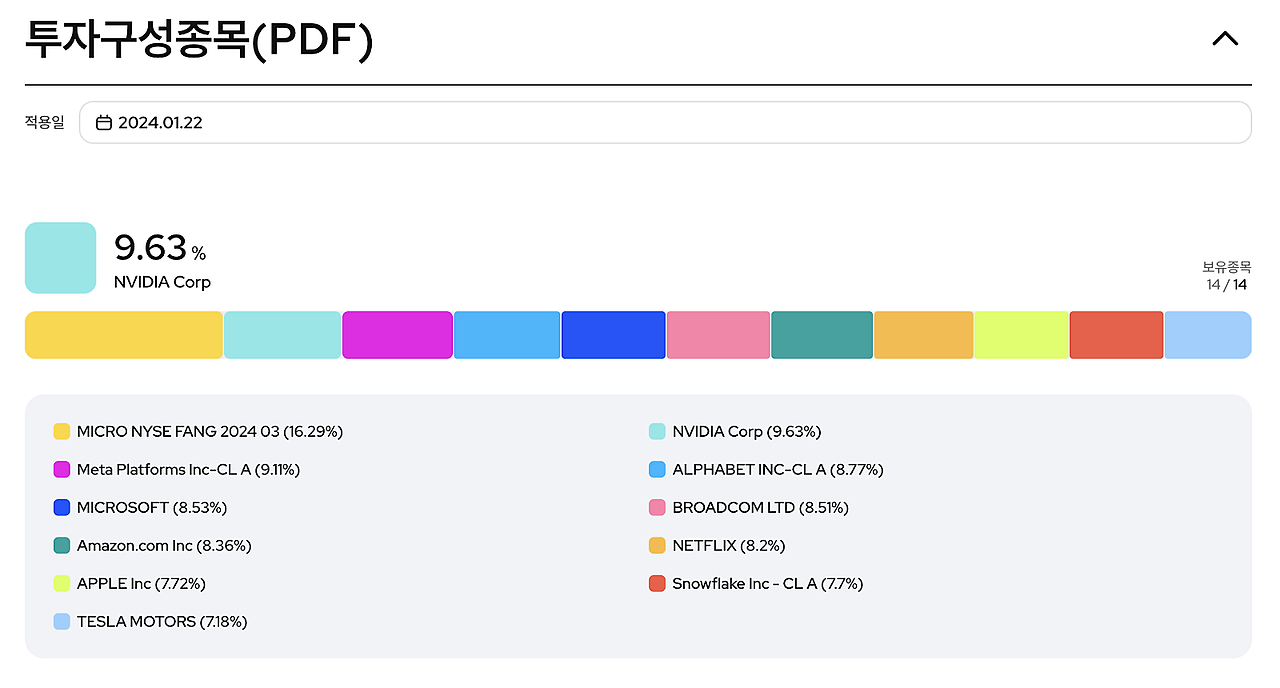

KODEX FANG플러스(H)

미국 대표 기술주 + 환헤지

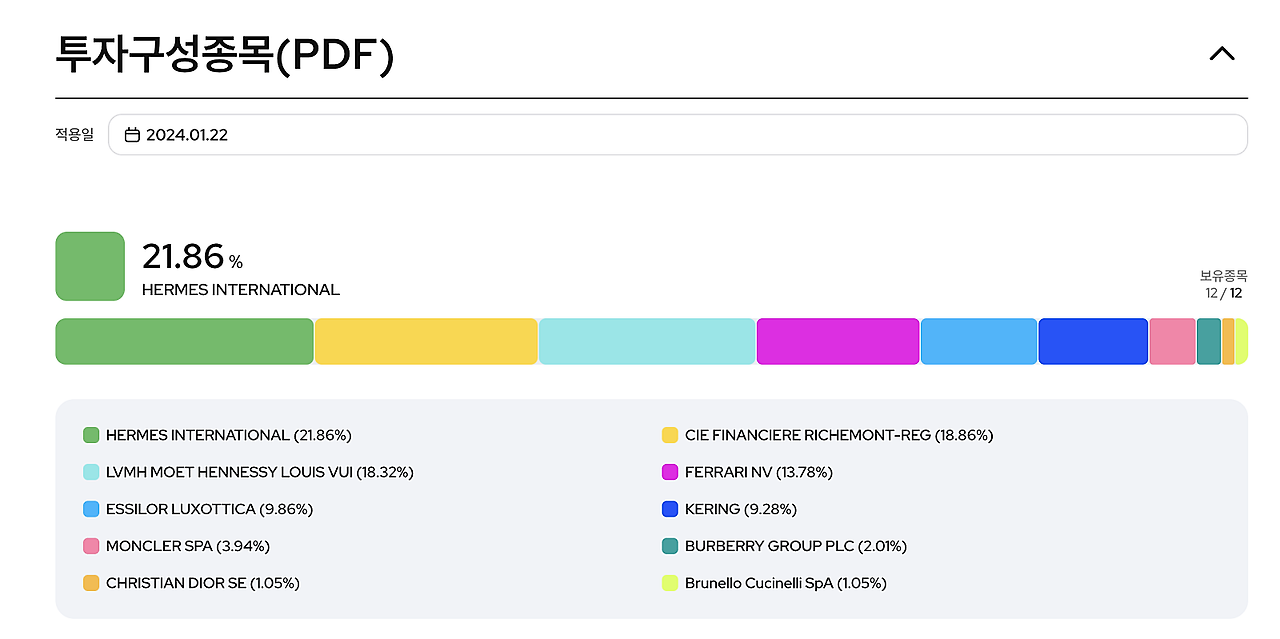

KODEX 유럽명품TOP10 STOXX

명품 산업은 1996년 이래 *연평균 6%의 성장률을 기록 (*자료: Bain&Co, `96~`22년 기준)

유럽 주식 사기 번거로움.

명품 사고 싶음!

- LVMH : 루이피통, 디올, 세포라, 모엣 샹동, 티파니

- Richemont : 까르띠에, 반클리프 (쥬얼리) IWC, 피아제, 바셰론 콘스탄틴 (시계), 델보, 몽블랑, 끌로에, 알라이아

- ESSILOR LUXOTTICA : eyewear

- KERING : 구찌, 발렌시아가, 생로랑, 보테가 등

단, 코로나 이후 여행 수요가 폭발하면서 명품에 대한 관심이 상대적으로 덜해진 것 것 같기도 함...

반응형

'나누기 : 리스크 헷지 > 연금' 카테고리의 다른 글

| 연금저축펀드 - 2022년 3분기 점검 (마연굴) (0) | 2022.09.19 |

|---|---|

| 마연굴 2년차 - 연금저축펀드 2020년 3분기 점검 (0) | 2020.11.16 |

| [마연굴] 연금저축펀드 2020년 중간점검 (4) | 2020.07.28 |

| 연금저축은 어떻게 노후의 무기가 되는가 (1) | 2020.05.05 |

댓글